文字を入力してさがす

カテゴリーからさがす

キーワードからさがす

CFDFIREのはじめかたFIRE雑記FX自動売買FX自動売買の解説GMOクリック証券iDeCoIPO投資くりっく株365ふるさと納税トライオートETFブログリタイア・FIREリタイア生活の日常ループイフダンループ株365副業口座開設家計簿アプリ少額で始めるFX少額投資毎月更新運用結果確定申告節約連続予約注文運用実績運用結果金(ゴールド)銀(シルバー)

浅葱

浅葱「米国30ブル3倍ETF」で、ダウをリピート売買する方法を紹介します。

「NYダウ」「S&P500」「NASDAQ」といったアメリカの株価指数は運用先に大人気。

毎年当たり前のように最高値更新をして、成長を続けています。

そんな米国株価指数をリピート売買で運用したい!

しかし成長しすぎた指数は高値になり、運用にはそれなりの元手資金が必要です。

また変動が大きいため、暴落でロスカットしないためにはやっぱり十分な資金を用意してから出ないと…

大きなリターンにはそれなりの元手資金が…

しかしCFDの中には元手資金が少なくても運用できるものもあります。

その一つが、「米国30ブル3倍ETF」。

証拠金が少なくて済み、また値動きが大きいのでリピート売買に最適。

ここでは「NYダウ」に連動する株価指数CFD「米国30ブル3倍ETF」をリピート売買する方法を解説していきます。

(2022.10 追記)現在の相場環境ではレバレッジ型での運用がおススメしにくくなっています。

必要な費用は増えますが、今から始める場合はレバレッジ型でない株価指数CFDでの運用をおすすめします。

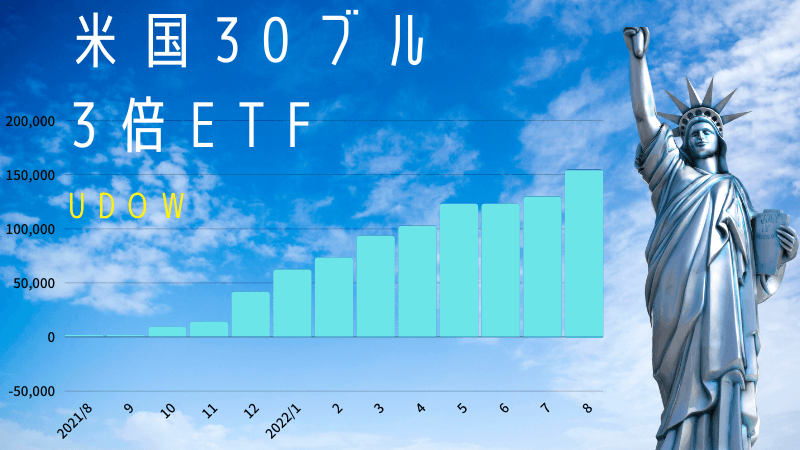

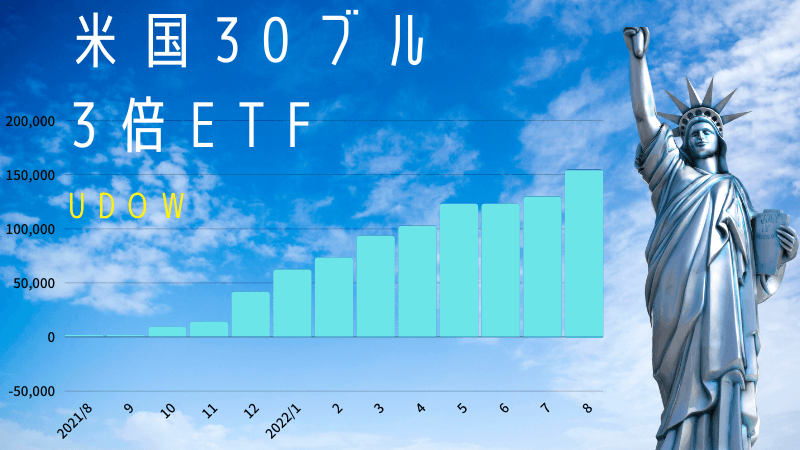

| 2021 | 月間損益 | (取引損益) | (金利調整額) | (権利調整額) | 累計損益 | (累計取引損益) | (累計金利調整額) | (累計権利調整額) |

|---|---|---|---|---|---|---|---|---|

| 8月 | 548 | 550 | -2 | 0 | 548 | 550 | -2 | 0 |

| 9月 | 0 | 0 | 0 | 0 | 548 | 550 | -2 | 0 |

| 10月 | 7,638 | 7,694 | -60 | 4 | 8,186 | 8,244 | -62 | 4 |

| 11月 | 4,506 | 4,582 | -79 | 3 | 12,692 | 12,826 | -141 | 7 |

| 12月 | 27,871 | 27,890 | -259 | 240 | 40,563 | 40,716 | -400 | 247 |

| 2022 | 月間損益 | (取引損益) | (金利調整額) | (権利調整額) | 累計損益 | (累計取引損益) | (累計金利調整額) | (累計権利調整額) |

|---|---|---|---|---|---|---|---|---|

| 1月 | 20,506 | 20,580 | -146 | 72 | 61,069 | 61,296 | -546 | 319 |

| 2月 | 11,060 | 11,110 | -50 | 0 | 72,129 | 72,406 | -596 | 319 |

| 3月 | 20,065 | 20,188 | -168 | 45 | 92,194 | 92,594 | -764 | 364 |

| 4月 | 8,883 | 8,987 | -124 | 20 | 101,077 | 101,581 | -888 | 384 |

| 5月 | 20,544 | 20,578 | -34 | 0 | 121,621 | 122,159 | -922 | 384 |

| 6月 | 0 | 0 | 0 | 0 | 121,621 | 122,159 | -922 | 384 |

| 7月 | 6,565 | 6,525 | -59 | 99 | 128,186 | 128,684 | -981 | 483 |

| 8月 | 24,755 | 24,665 | -471 | 561 | 152,941 | 153,349 | -1,452 | 1,044 |

1枚(1ポジション)あたり8,000円の資金での運用を目指しています。

(下記に詳しく説明しています)

1枚あたりの資金を先に割り出しておくことで、元手資金がたくさん用意できる人も少ない人も、自分の資金にあった枚数以内で同じように運用できるメリットがあります。

1枚あたりの資金を決めて運用する方法にはもう一つのメリットが。

暴落しても最初に設定したロスカットレートまでは安心できるので、「ヤバい暴落だ!急いで資金を入れなきゃロスカットされちゃう!」という事態になりません。

逆に暴落がきても、落ち着いて資金を入れて注文を追加することで、将来の利益を増やすことができますね。

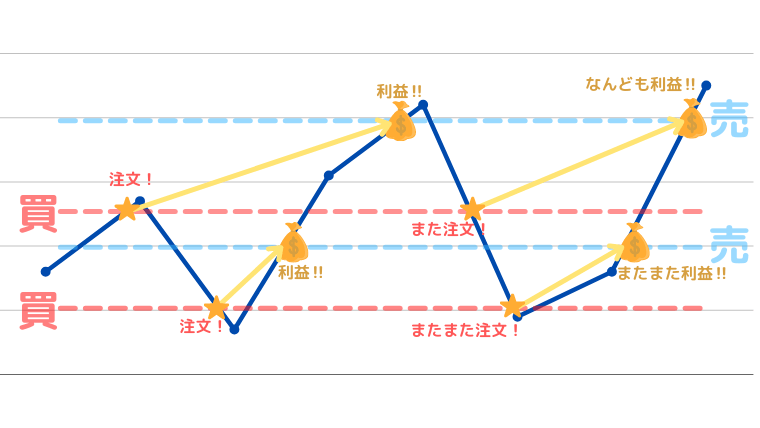

リピート売買とはあらかじめ買値と売値を設定しておき、下がったら買う、上がったら売るを繰り返して利益を上げる方法です。

正式には「グリッドトレード」と呼ばれます。

最初に注文を予約しておくので、設定さえすればあとは決済されるまで何もしなくてもよく、初心者にも簡単にできる運用法です。

リピート売買のメリットは、

という風に、投資になれていない人でも始めやすい運用です。

特に時間がとられないので、日中仕事をしている方などにもやりやすいメリットがあります。

そして価格が下がってもまた再度注文して上がったら利益が出るので、価格の上下に一喜一憂しない、平たく言えば「相場が動いてさえいれば利益が生み出せる」ともいえます。

そして、値動きが大きいほど利益はさらに大きくなります。

今回紹介する「米国30ブル3倍ETF」は値動きが大きい運用先。

リピート売買にはピッタリ!

「米国30ブル3倍ETF」はGMOクリック証券で運用可能なCFD。

ProShares UltraProDow30(UDOW)を参照原資産としたCFDです。

UDOWは一日の価格変動率がNYダウの3倍となるように想定されたETFです。

簡単に言うと、“3倍大きく動くダウ”です

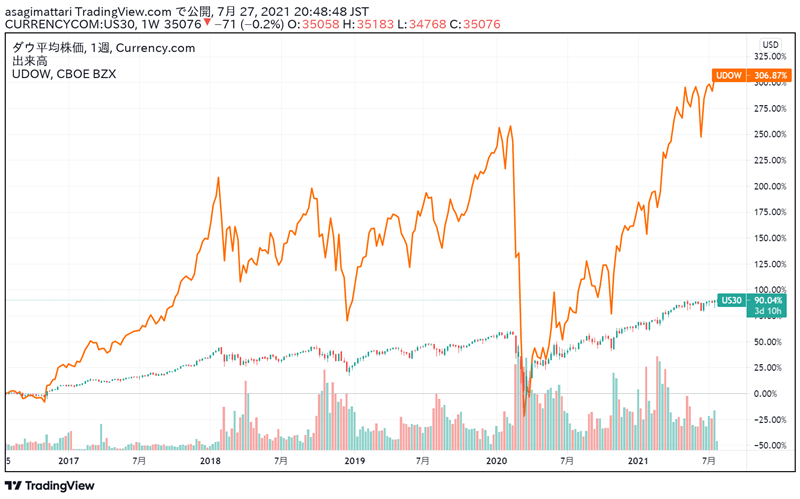

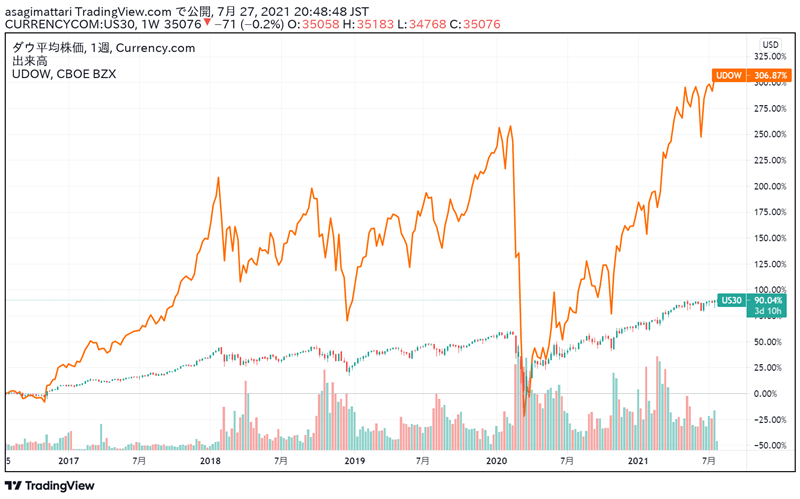

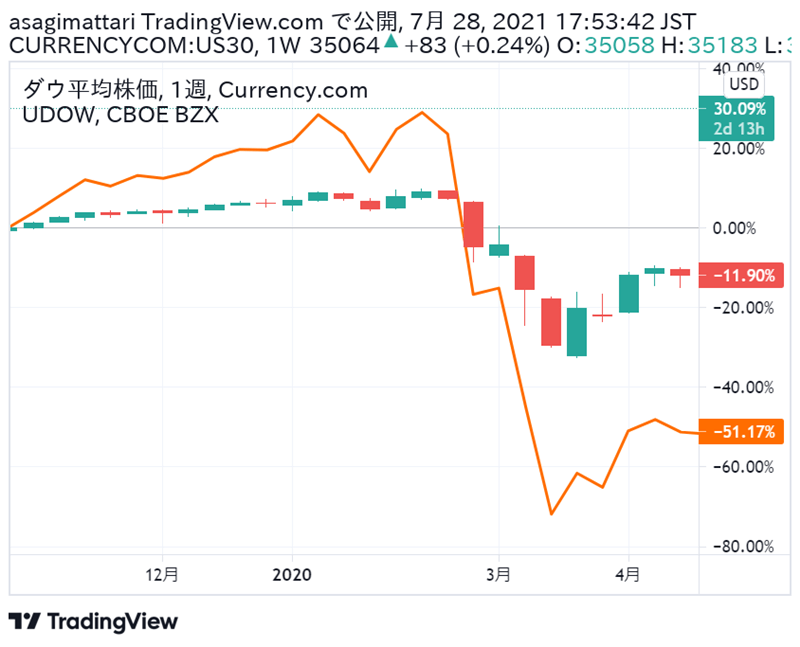

ダウとUDOWのチャートを見てみても、同じような動きをしていることが分かりますね。

しかし値動きの幅は段違い。UDOWのほうは3倍の変動率になります。

↑上のチャートはローソク足がNYダウ、オレンジのラインがUDOWです。

重ねてみると値動きの幅が全然違うということが分かりますね。

変動が大きいことはもちろんメリットにもデメリットにもなりますが、値動きを利益に変えるリピート売買にとってはメリットの方が大きいです。

一番大きなメリットは「少額で運用可能」な点。

NYダウのCFDは必要証拠金も大きく、元手資金がかかります。

また値動きが大きいので、暴落があった場合に備えてロスカットされないようにするには口座にそれなりの金額を入れておかないと危険。

この2つの理由により、NYダウは魅力的な運用先でありながら、手持ちの資金に乏しい人間には難しい問題でした。

しかし「米国30ブル3倍ETF」は1枚当たりの必要証拠金が桁違いに小さいため、まとまった元手資金が無くても始めやすい運用先です。

| 米国30ブル3倍ETF | NYダウ | |

|---|---|---|

| 1枚当たりの必要証拠金 | 1,682円 | 38,441円 |

| レバレッジ1での 拘束証拠金 | 約9,000円 | 約40万円 |

※データは記事執筆時(2021/7)

かなりの差になりますね。

暴落時にはさらに維持するための証拠金が必要になりますので、さらにお得感が増します。

もちろん1枚当たりの利益もその分だけ小さくなりますが、資金が増えれば注文量を増やせばいいだけのこと。

自分の資金量にあった適切なリスク/リターンで運用をできるのは大きなメリットです。

少額すぎてリターンが物足りない時は注文枚数を増やせばよいので、ちょうどよい注文調整が可能です。

「米国30ブル3倍ETF」はNYダウの3倍の変動率があります。

値動きが激しいほど利益のチャンスが増えるリピート売買(グリッドトレード)には最適の銘柄となります。

ちなみに「3倍」などど銘打った、いわゆる「ハイレバレッジ型」の運用は、とてもレンジ相場に弱く、長期保有すると減価するという特徴があります。

ですので本来こういった銘柄は短期売買にしかメリットを生かせませんでした。

例えば、1万円が10%上昇、次の日に10%下落したとします。

すると、

となり、最初より100円減ってしまいます。

これが3倍の値動きだと、まず30%上昇、次の日に30%下落するので、

となり、最初より900円も減ってしまいました。

こんなレンジ相場が何日も続くと…どうなるでしょう?

簡単な説明なので正確ではありませんが、レバレッジ型の長期保有デメリットはこんな感じです。

しかしリピート売買は長期保有する運用法ではなく、その都度エントリーと決済を繰り返す短期売買の集合体のような運用なので、減価の影響はあまり受けません。

大きく上下する米国30ブル3倍ETFとの相性は抜群です。

GMOクリック証券のCFDは手数料がかかりません。

かかるコストはスプレッドのみ。

そのスプレッドも狭いので、他の運用先と比較しても低コストと言えます。

スプレッドは通常時で0.3ドルほど。他の運用と比べても低いコストです。

※スプレッドは変動することがあります

またこれとは別に保有ポジションに対して金利調整額の支払いも発生しますが(後述)、こちらも大きな負担とはなりません。

ちなみにUDOWはCFD取引以外でも、他の証券会社で投資信託として購入可能です。

しかしその場合も信託報酬など各種手数料がコストとしてかかるので、資金効率から見ればやはりCFD取引が良いですね。

値動きが大きいということは利益を出しやすい反面、ロスカットの危険も考えなければなりません。

特に暴落時には本家NYダウよりも下落割合が大きいので、ロスカットレートを安全な位置まで下げておきましょう。

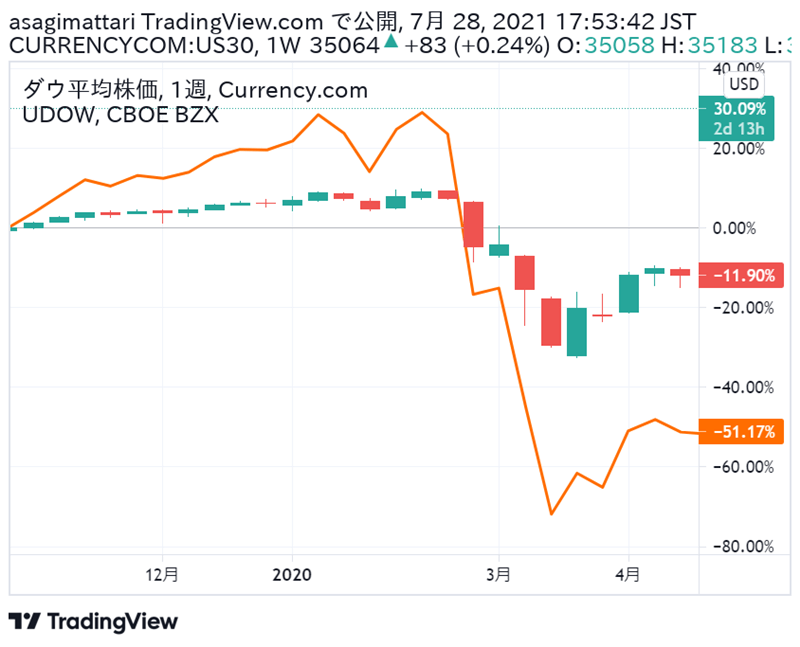

暴落例として、コロナショックの時のチャートを見てみましょう。

ローソク線がNYダウ、オレンジのラインがUDOWです。

割合でみるとUDOWのほうが大きく下落しています。

なので油断して大きく仕掛けていると大変!

でもUDOWは少額でできるため、割合では大きく下落しているように見えても、金額的には大したことはなかったりします。

このコロナショックのケースだと1枚あたり5,000円くらいでしょうか。

“無理のない注文”をしているなら少ない資金でもこの暴落に耐えることは簡単です。

米国30ブル3倍ETFは5倍までのレバレッジを掛けられるのでとても資金効率が良いですが、暴落時にもロスカットされないような無理のない運用をすることが重要です。

逆に耐えることができたら、その後は上昇を期待するボーナスステージです。

金利調整額とはFXでいえばスワップポイントのようなもの。

米国30ブル3倍ETFではこれがマイナス。

つまりポジションを保有していると毎日お金が減っていきます。

実質的なコストと考えても良いかもしれませんね。

といってもそこまで大きな額にはならないので、あまり気にせず、こういったものもあるということだけ覚えておきましょう。

金利調整額も変動しますが、近年では1枚当たり1日約0.6円くらいの金利調整額がかかります。

多い時では1.5円ほど。

もしそれを1年間売れずに保有し続けたとしても、1.5×365=547.5円。

大したことはないコストですね。

ダウは暴落後もすぐ上昇している株価指数なので、1年間も売れずに保有し続けるケースもないでしょうし、無視できるレベルです。

ETF、特にレバレッジ型のETFは、まれに早期償還などの取扱終了になることがあります。

もちろん可能性自体はとても低く、怖がっていたらどんな運用もできなくなる程度のことではありますが。

具体的にはUDOWの運用会社が倒産する、暴落で相場が急変して追い付かなくなる、などの理由で早期償還になるケースがあります。

早期償還まで行かなくても、制度が変わり改悪されるということも考えられます。

これを回避するには、ズバリ分散投資を心がけること。

全ての資金を投入せず、運用先の“一部”として分散投資を心がけましょう。

必要資金が少なく済む米国30ブル3倍ETFなら、分散も比較的容易なはずです。

現在は追加入金して注文数を3倍に増やしています。

それでも他の運用に比べて少なめの資金で運用できるのがメリットですね。

設定はまず暴落にも耐えられる1枚当たりの必要資金を割り出し、そこから自分の運用資金と相談して購入枚数を決めていきます。

FXのリピート売買ではまず最初に想定レンジを決めていきますが、株価指数CFDのリピート売買では最初に1枚にかかる必要資金を求めます。

これは、

という理由からです。

詳しくは後ほど。

CFDは売り(ショート)の注文もできますが、株価指数は基本上昇していくもの。

「買いは家まで、売りは命まで」という格言もあるように、売りでの運用は初心者向けではありません。

今回の運用でも買いポジションのみの運用になります。

上級者なら売りを混ぜてもいいですが、いずれにしろリピート売買で売り運用はおススメできません。

また下落を待って買い下がる運用にしています。指値注文でエントリーする形です。

上昇していくなら逆指値で上値を追うのもアリかと思いますが、ここは安全をとります。

もしかしたら急上昇に置いていかれる悲しい展開もあるかもしれませんが、それでも高値掴みしていきなり大きな下落に巻き込まれるようなリスクを避けることを優先しています。

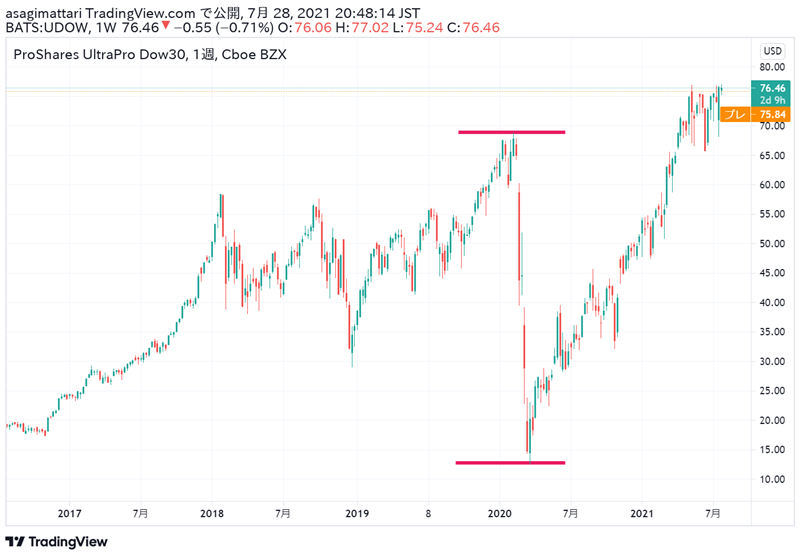

絶対にロスカットは避ける運用にするため、ロスカットレートは直近の大暴落を参照します。

ここでは2020年のコロナショックを参考にします。

コロナショックでは12ドル付近までの大暴落ですね。

なのでロスカットレートは10ドルとします。

これもう一番下までカバーしちゃっても大丈夫なんじゃないでしょうか?

そうかも…

1ドルまでカバーすればほぼロスカットはあり得ないという状態になるので、ほんのちょっと資金を追加して一番下までカバーはアリです。

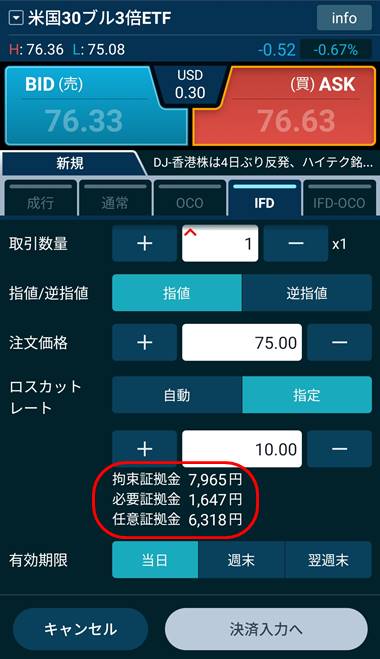

ロスカットレートが決まったので、1枚当たりの目安資金が決まります。

目安資金=必要証拠金+ロスカットに耐えうる維持証拠金

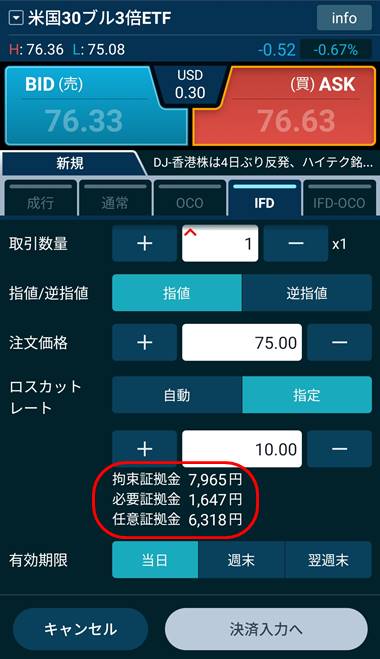

計算するのも面倒なので、注文画面に入れて確認しましょう(笑)

ロスカットレートを10ドルにすると、1枚に必要になる金額は約8,000円(注文価格75ドル時)。

つまり1枚購入あたり8,000円の資金を入れておけばロスカットをほぼ考えなくてよい安全な運用ができるというわけです。

必要な金額は注文時の価格によって変動しますが、元々の必要証拠金が低いので、大きな金額変化はなりにくいと考えます。

1枚当たりの必要金額が決まると、自分の手持ちの資金でどれくらいの注文ができるかが分かります。

ここでは1枚当たり8,000円と決めたので、もし10万円の元手資金で運用する場合、

100000/8000=12.5

12枚まで購入可能となります。

このように考えると、後から追加資金を用意して注文を増やす際でも購入可能枚数の把握がしやすいです。

私はキリのいい8万円で始めたいと思います。

慣れてきたら増やしていくかも。

注文間隔は利益効率にかかわる部分。

先ほど決めた購入可能枚数を超えなければ、どのように注文してもリスクはほぼ変わりません。

12枚まで購入可能なら、12枚いっぺんに購入してもいいし、1枚ずつ1ドル毎に買い下がる、あるいは2ドル毎に買い下がるなどいろいろな注文の仕方ができます。

しかし基本上昇し続ける株価指数なので、あまり広すぎても購入機会が訪れません。

しかし細かすぎても注文が面倒。

なので、今回は1ドル毎に1枚づつ買い下がる形にしています。

注文間隔は資金によって変えても面白いですし、いろいろ試してみても面白いかもしれません。

利確幅(決済幅)は利益額そのものにかかわる部分。

効率よく利益を追求するには、どれくらいの値動きをするかを見ておきましょう。

こちらUDOWの1か月を切り取ったチャートです。

大きいところでは10ドルくらいは上下していますね。

これを見て、今回は利確幅を5ドルとします。

ココもリスクには影響ありませんので、自由に試してみるのも面白いところです。

管理できるなら、いろいろな利確幅を織り交ぜて試してみるのも可能です。

運用中に自由に変えて見るのもOK。

基本的に利確幅は広めにとるのがセオリー。

利確幅が狭いと何度も決済されて利益も良くなるような印象もありますが、実際は広めのほうが利益が出ます。

強い上昇をするUDOWなら特にそう。

またスプレッドコストは1回の注文ごとにかかります。

狭いと注文回数が多くなり、結果として多くのコストを支払う羽目になるので、不利になります。

注文回数が増えると注文自体のめんどくささもあります。

小さな利益を毎日とるよりも、数日ごとに大きな利益をとるスタイルをおススメします。

1枚当たり8,000円と決めたので、私は計算しやすいように8万円から始めたいと思います。

8万円だと10枚まで買い下がれる計算になりますね。

相場が下落して10枚買い下がってしまったら、資金を追加してさらに買い下がるなど、その時に決めていきたいと思ってます。

ちなみに1枚当たりの資金を先に決める方式だと後から資金を追加しても購入可能枚数の把握がとてもラク。

なので、最初は8,000円から(1枚から)の運用で始めてみる、というのもOKです。

慣れない運用をいきなり大金で始めるのはリスクが大きすぎますので、まずは慣れる意味でも、ごく少額で始めるのもアリだと思いますよ。

とはいえ口座には多めに資金を入れておくほうが便利。

GMOクリック証券の仕様として、ポジションを持った状態で相場が下落して含み損が増加した場合、ロスカットレートを変更していても「取引余力」が含み損の分だけ減少します。

(ロスカットレート変更の拘束証拠金と含み損で2重に取引余力が減る)

この場合取引余力がマイナスになってもロスカットされませんが、取引余力がマイナスの状態だと新規注文とロスカットレートの変更ができなくなります。

そのため、なるべくギリギリの資金で運用せず、多めに資金を口座に入れておく(あるいはいつでも追加できるようにしておく)ことをお勧めします。

GMOクリック証券での株価指数CFDリピート売買では、

IFD注文 → ロスカットレート変更

の順で行います。

注文はひとつひとつ手動で行い、ロスカットレートも変更していきます。

手間がかかるように見えて、実際は注文に1分かかりませんので、サクッとやりましょう。

GMOクリック証券はポジション一つ一つにロスカットレートを設定するシステムになります。

これは個別にロスカットすることで全ロスカットを防いだり、ロスカットレートを変更したときの資金管理が単純になるなどとても便利。

しかしその個別ロスカットレートは自動で、しかもかなり浅いところに入るため、変更しないとすぐロスカットになってしまうという欠点もあります。

ちょっとめんどくさいですが、コストがかからないGMOクリック証券を使う見えないコストとでも考えておきましょう。

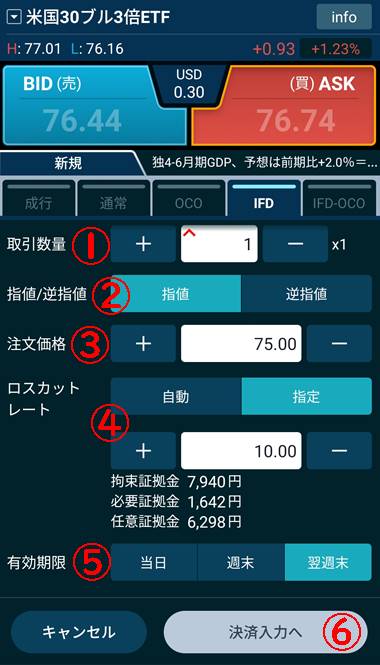

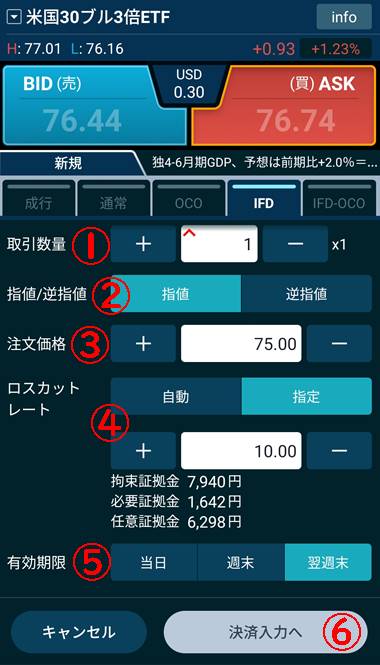

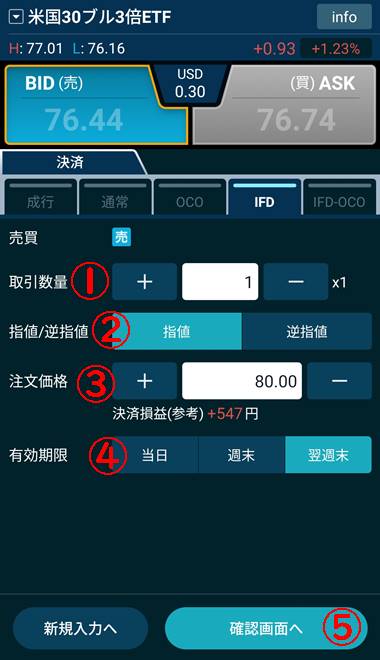

での注文を例にします。

スマートフォンアプリの画面です。

現在価格76.74ドルなので、今回は75ドルの注文を入れてみます。

「米国30ブル3倍ETF」を選択して、新規の「IFD(イフダン注文)」をタップ。

その後上から順に「取引数量」を1、「指値/逆指値」を「指値」でタップ、「注文価格」を75にします。

「ロスカットレート」は「指定」をタップしてから10を入力。

「有効期限」を「翌週末」にして、「決済入力へ」をタップして次のページへ。

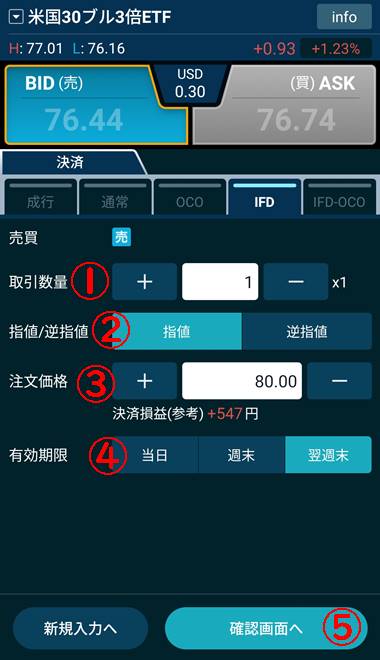

決済入力は「取引数量」を1にして、「指値」をタップ。

「注文価格」で決済値を入力(今回は80)、「有効期限」を「翌週末」にして「確認画面へ」をタップします。

これで注文は完了。

慣れれば10秒くらいでできます。

注文はPC・スマートフォン両方でできますが、なるべくスマホ注文をおススメします。

といった理由でスマホのほうがラクだからです。

ログインも指紋認証で可能なので、PCが使える方でも注文はスマホを使うことをおススメします。

PCでも基本は同じ。

しかしPCからの注文だとロスカットレートの変更を同時にできません。

IFD注文か完了してから、注文一覧から再度ロスカットレート変更しましょう。

決済されたらメールが届くので、すぐ再注文しましょう。

上記の手順をもう一度やるだけです。

GMOクリック証券は最大翌週末までしか注文の期限がありません。

2週間注文が約定しなければまた新たに注文のし直しです。

面倒ですが、これもコストの低いGMOクリック証券を使うためと考えましょう。

失効になると週末に失効通知メールが来るので、再度注文しましょう。

新規約定後に、決済約定せず失効した場合は、建玉もロスカットレートもそのままになっています。

決済注文のみを「指値注文」で入れておきましょう。

予約しておく注文は2つくらいにしておくのがおススメです。

という理由です。

ただでさえ下落幅が大きいNYダウの3倍動くので、たくさんの注文をしておくと、大暴落したときに大きな含み損のポジションを大量に作ってしまいます。

もちろん個別にロスカットレートを設定しているので最悪の事態にはなりませんが、それでも金利調整額を払いながら元の値まで待つのはつらいところ。

いえ、本当につらいのは資金が拘束されるためにお得な価格で購入できないことかもしれませんね。

なので、あらかじめ予約しておくのは2つくらいまでにしておくほうが、万が一の時に役立ちます。

2つだとすぐに注文が約定してめんどくさい、という場合は注文幅が狭すぎる可能性もあるので注意です。

米国30ブル3倍ETFを運用できる証券会社は多くありません。

その中でもGMOクリック証券が群を抜いてコストがよく、一番おススメ。

注文が少し手間に感じるかもしれませんが、スマホアプリ・PCツールともに使いやすく、注文にかかる時間は1週間で5分程度です。

例えば開始資金が100万円の場合、

1,000,000/8,000=125枚まで購入可能という計算になります。

10万円で始めるなら、12枚まで購入できますね。

購入枚数を調整することで少ない資金でも開始できます。

元手資金以内におさまるようにポジションを建て、それ以上になるような下落(暴落)があった時は購入を停止するか、追加資金を入れてから購入するようにしています。