文字を入力してさがす

カテゴリーからさがす

キーワードからさがす

CFDFIREのはじめかたFIRE雑記FX自動売買FX自動売買の解説GMOクリック証券iDeCoIPO投資くりっく株365ふるさと納税トライオートETFブログリタイア・FIREリタイア生活の日常ループイフダンループ株365副業口座開設家計簿アプリ少額で始めるFX少額投資毎月更新運用結果確定申告節約連続予約注文運用実績運用結果金(ゴールド)銀(シルバー)

FIREをするにあたって、まず最初にすることってなんでしょうか?

FIRE達成の第一歩、それは、

自分のお金(収入・支出・貯金額)をしっかり把握することです。

浅葱

浅葱いきなり投資はダメ!

FIREといえばまずは投資!みたいなイメージもあるかもしれません。

でも自分の収支を把握できていないと、FIRE達成に時間がかかったり、失敗してしまう可能性が高まります。

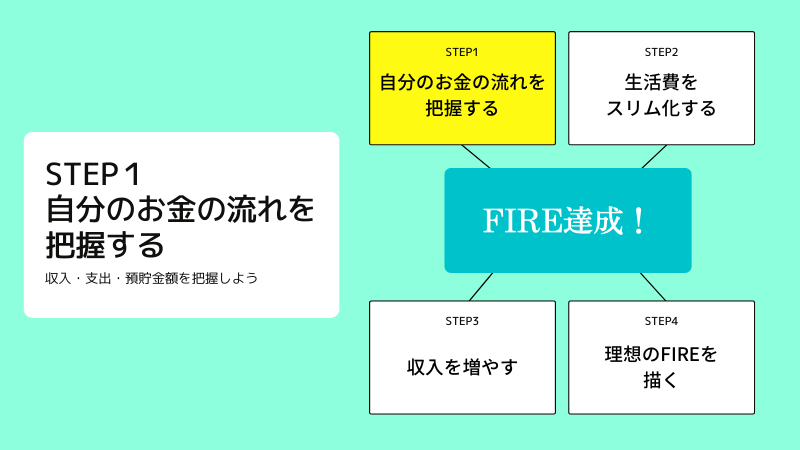

FIRE達成のフローチャート

自分の収入・支出・預貯金を把握します

無駄な支出を減らしてFIREを早めます

“何かあった時のお金”を別枠にして管理します

本業以外の収入を作ります

今後の理想の生き方に向けて漠然とした夢を具体的なカタチにします

収入増+理想の生き方に向かって活動を開始します

FIRE決行時期を決定する

支出をきちんと把握することで、

まず一番最初が支出の把握。

「給料内でちゃんと生活できてるし、大丈夫」という考えでは、お金の貯まるスピードが遅くなってしまいます。

支出を減らせば投資で増やすスピードも増し、目標金額が貯めやすく!なるだけではなく、必要生活費が下がりFIRE達成が早まります。

節約が大事。支出を抑えよう。といっても、どれから手を付ければいいかわかりませんね。

食費のような削るとデメリットが大きいものを削るのは愚の骨頂。

支出をきちんと見える化していけば、無駄に使っているお金をあぶりだすことができます。

サブスクは使っていてもいなくても月額量をとられるサービス。

有効に使っていて元が取れていればいいのですが、ほとんど使っていないのにお金を払い続けていることに気づかないことも。

特に「全く使ってない」ではなく「ちょっとだけ使っている」サブスクこそ、無駄だけどやめられないで続けてしまう典型例

有効活用していないサブスクは他のサービスで代替できないかなど見直すチャンスです。

家賃のような生きるために必要なお金は、必要と思っているからこそ改めて考えることができない筆頭です。

しかも引越しをすると一時的に出費がかさむので、転勤がない限り動きにくいのも理由の一つ。

でも本当にその家賃を払う必要がありますか?

その家賃で満足してますか?

家賃のような固定費は一度下げると今後ずっと節約になります。

改めて払っている家賃を見直すことで絶大な節約効果が得られるかもしれません。

お金がどれくらいあれば自分は今の生活を継続できるのかも「見える化」で把握できます。

毎月の生活費がわかると、どれくらいのお金があればFIRE達成できるかがわかってきます。

例えば毎月15万円使っていることがわかったら、毎月15万円の収入を本業以外のところ、投資や副業で稼ぐことができるようになったらFIRE可能になりますね。

支出を抑えることも大切ですが、人はなかなか現在の生活水準を下げることはできないもの。

なのでまずはFIRE後も今と同じ生活費が必要になるだろうという目安にしておきましょう。

自分は毎月○○万円で生きていける!と知っておくことは非常に効いてきます。

収入をきちんと把握することで、

支出の次は収入。

支出と収入が把握できれば毎月どれくらいの余剰金が出るかわかります。

収入-支出=余剰金

余剰金は基本的には投資に費やすために利用します。

FIRE後は本業の収入が無くなるので、投資などによる収入減の確保は必須。

その投資は基本的に元手資金があればあるほどリスクが下がり、また利益が増えます。

給与収入を頑張って増やすのは後回し。

まずは把握すること。これが大事です。

預貯金額をきちんと把握することで、

投資は大事ですが、いざという時にすぐ使える貯金も大切。

その貯金額も把握していないと、いざという時に足りていなかったり、逆に多すぎてもったいなかったりします。

最適な金額を残しておくために、まずは預貯金の把握です。

口座を複数持っている方は、すべてチェック!

普段使っていない口座は失効する恐れもあるので、確認して把握しておきましょう。

(私は失効寸前の通帳を発見しました…)

さて「収入」「支出」「預貯金」を把握する方法はカンタン。

給与が振り込まれる預金通帳を把握するだけです。

「毎月の収入」「毎月の支出」がわかればまずはOK。

給与が振り込まれる通帳を見れば、その月の収入やいくら使ったかがある程度把握できます。

給料はそのままズバリわかるし、支出は前回の給料前の残高から今回の給料前の残高を比べればわかります。

収支の流れが大切なので、細かい1円単位の金額は必要なくおおざっぱで構いません。

大きな買い物は例外として、平均どれくらいの収支があるかを知っておきましょう。

自分の収支は、

実際に埋めてみよう!

収支の流れを把握するにはポイントがあります。

収支の流れを把握するのはその先の節約や収入増を目的としているので、ここに時間をかけるのは論外。

めんどくさいことはやめましょう。

これだけなら通帳を見るだけでも大丈夫ですね。

支出をクレジットカードに統一しておけば、

といったメリットがあります。

収支の流れを知るのがメインと言っても、支出のほうはある程度何に使ったかがわからないと浪費の見えるかができません。

クレジットカードなら自動的に記載されるので、自分のお金の流れを把握しやすくなります。

日本人のすごい発明「家計簿」。

外国と比べて日本人に倹約家が多いのは家計簿の存在もあるといわれるほど。

家計簿ならその月だけじゃなく、過去数年分の収支を並べたり、グラフにしてわかりやすく見える化できます。

その家計簿を自動でつけてくれるのが「家計簿アプリ」。

家計簿アプリを使えば通帳とにらめっこしながら電卓をたたくことなく、もっと簡単に収支の流れを把握できます。

私も2つの家計簿アプリを使っています

家計簿アプリなら自動でデータを集めてグラフ化してくれるので、収支の流れを視覚的に把握できるようになります。

次のステップ2でも必要になるので、家計簿アプリを活用することがおススメ!

最初は通帳を見て知るだけでもOKです。

特に支出額(=生活費)は「FIREにはいくら資金が必要か」にも関わってくるので、確認だけはしておきましょう。

FIREしようとしていきなり投資に手を出す人がいますが、それはダメ。

まずは自分のお金の流れを把握することが大事です。